اقتصاد ، پول و نحوه انجام پرداخت ها از زمان عصر سنگی دچار تحولات متعددی شده است. در حقیقت همه اینها نشانگر پیشرفت ما به عنوان یک گونه هستند. روشهای ابتدایی نشانگر شیوه ابتدایی زندگی ما بود. به همین گونه، روش های پرداخت فعلی که از لبهی تکنولوژی دنیا بهره میبرد، دستاوردهای تکنولوژیکی امروز ما را به تعبیری به رخ می کشد.

دیجیتالی کردن پرداختها جهشی بزرگی برای دستیابی به هدف پرداخت آسان، راحت، سریع و ایمن بود. به احتمال زیاد ما به همه آن اهداف تا کنون رسیده ایم. روش های پرداخت دیجیتال شاهد تحولات گسترده ای طی چهار تا پنج سال گذشته بوده و ما در آینده شاهد تغییرات بیشتری نیز خواهیم بود. در چنین مواقعی ، واقعاً هیجان انگیز است که ببینیم ۲۰۲۰ چه چیزی برایمان کنار گذاشته است. در این مقاله ، ما بطور دقیق به تمام روش های پرداخت دیجیتالی که در سال ۲۰۲۰ نامشان خواهد درخشید میپردازیم.

احراز هویت بیومتریک

احراز هویت بیومتریک روشی است که به سرعت در سال ۲۰۲۰ پدیدار خواهد شد. احراز هویت بیومتریک روش تاییدی است که شامل خصوصیات بیولوژیکی و ساختاری فرد میشود. این روش های تأیید شامل اسکنر اثر انگشت، تشخیص چهره، تشخیص چشم، تحلیل ضربان قلب و نقشه برداری وریدی(تحلیل نحوه قرارگیری رگ های عضو)می باشد.

با افزایش مشکلات سرقت هویتی و کلاهبرداری، احراز هویت بیومتریک می تواند برای کلیه پرداختهای دیجیتالی که در سال ۲۰۲۰ صورت می گیرد، به گزینه ای مطمئن و امن تبدیل شود. حتی آمار نیز همین موضوع را نشان می دهد. براساس داده ها، تا سال ۲۰۲۱ هر ساله بیش از ۱۸ میلیارد معاملات بیومتریک خواهیم داشت. احراز هویت بیومتریک یک روش پرداخت منحصر به فرد و مهم است زیرا دقت، کارایی و امنیت را در یک پکیج واحد ارائه میدهد. احراز هویت بیومتریک روشی فوق العاده امن است زیرا ویژگی های منحصر به فرد افراد را شامل میشود. این فاکتور همچنین در ایجاد وفاداری و اعتماد مشتری کمک می کند.

نسل Z, نسل آشنا با تکنولوژی

قبل از اینکه ادامه دهیم اول متوجه شویم که نسل Z به چه معناست؟ نسل Z به افرادی گفته میشود که بین سالهای ۱۹۹۹ و ۲۰۱۲ متواد شدند. به عبارتی ساده تر همه افرادی که بین ۸ تا ۲۱ سال دارند مشمول نسل Z، یعنی نسل دنیای دیجیتال هستند. نسل Z در شرف این است که تا سال ۲۰۲۰ از کل جمعیت هزاره فراتر رود. این تغییر در جمعیت اهمیت بسزایی خواهد داشت. زیرا نشان می دهد که اکثریت جمعیت جهان تا سال ۲۰۲۰ یک نسل آشنا با تکنولوژی، یا در معرض آن خواهند بود.

این نسلی است که به فن آوری مدرن، خودکار ، سریعتر و کارآمد وابستگی بیشتری خواهد داشت و در نتیجه تقاضا برای سیستم های پرداخت دیجیتال رشد سریعی را در سال آینده شاهد خواهد بود.

از کارت به کد

در ابتدا حساب های بانکی به تنها با ترکیب تصادفی رقم های منحصر به فرد موجود در کارت شناسایی می شدند. گرچه فناوری EMV مانند(Europay، Mastercard، Visa) به تدریج مکانیزم کامپیوتری و ایمن تری برای پرداخت به مشتریان ارائه نمود. فناوری EMV امروزه از کدهایی استفاده میکند که با هرتراکنش تغییر میکنند. استفاده از این کدهای موقت باعث افزایش امنیت در حساب های بانکی میشود. این مثال به ما نشان می دهد که چگونه کدها می توانند نحوه مدیریت سیستم های حساب بانکی توسط ما را شکل دهند. گرچه آینده کارتهای پلاستیکی تحت الشعاع خدمات پرداخت مدرن تر که روشهای راحت و با ثبات تری برای انتقال و ذخیره پول ارائه می دهند قرار خواهد گرفت.

افزایش تقاضا برای موبایل پوز (mPOS)

موبایل پوز یک روش پرداخت نوین است که به فروشندگان اجازه میدهد که فارق از مکان و حتی بیرون از مغازهشان عمل پرداخت مشتری را انجام دهند. این روش به فروشندگان این آزادی را میدهد تا به مکان های مختلفی مانند کنسرت، نمایشگاه های تجاری و غیره بروند و براحتی عمل پرداخت مشتریان را انجام دهند. فناوری mPOS همچنین با ساده تر و انعطاف پذیرتر کردن عمل پرداخت با جایگزینی محل های پرداخت مرکزی با کارکنان فروش مجهز به دستگاه های mPOS، تفاوت زیادی در روند پرداخت یک فروشگاه ایجاد می کند. وش پرداخت دیجیتال mPOS، همانطور که آمارها نشان میدهند تبدیل به یک روش پرداخت متداول و همه گیر خواهد شد. بر اساس گفته Business Insider، تا سال ۲۰۲۱ استفاده از دستگاه mPOS به چیزی حدود ۲۷.۷ میلیون خواه درسید. این رقم در مقایسه با ۳.۳ میلیون در سال ۲۰۱۴ بسیار چشمگیر است.

پرداخت با بلندگوهای هوشمند

دستیارهای خانگی یا بلندگوهای هوشمند به کاربران خود اجازه می دهند دستورات صوتی به بلندگو داده و پاسخ صوتی دریافت کنند. کاربر می تواند دستورات صوتی برای موارد مختلفی از قبیل دریافت وضعیت آب و هوا، وضعیت ترافیک، سفارش از Zomato(یک سرویس سفارش غذا مانند اسنپ فود) یا رزرو ماشین از Uber (یک سرویس تاکسی آنلاین مانند تپسی) ارسال کند.

بسیاری از غولهای دنیا در ساخت بلندگوهای هوشمند سرمایه گذاری کرده اند. آمازون شرکتی بود که اولین اسپیکر هوشمند خود را در سال ۲۰۱۴ ارائه کرد. Google Home و Apple به ترتیب در سال ۲۰۱۶ و ۲۰۱۷ به این جمع پیوستند. بلندگوها که نسخه تکامل یافته دستیارهای هوشمند هستند، ماهیت ابتدایی داشتند زیرا فقط به دستگاههای تلفنی محدود می شدند. با این حال، با رشد اتوماسیون خانگی(خانه هوشمند) ، بلندگوهای هوشمند نیز شروع به بروز شدن کردند.

بیایید با نگاهی به آمارها بیندازیم تا وضعیت اسپیکر هوشمند را بهتر درک کنیم. طبق آمار Statista، سیو پنج درصد از کاربران، از بلندگوی هوشمند برای خرید محصولاتی مانند لوازم بهداشتی، مواد غذایی و پوشاک استفاده می کنند. جالب اینکه حدود ۲۸٪ از مردم از اسپیکرهای هوشمند برای ارسال پول یا پرداخت مستقیم استفاده می کردند. این رقم بزرگی نیست زیرا بدلیل مسائل امنیتی تعداد کمی از مردم تصمیم به انجام پرداخت از طریق اسپیکرهای هوشمند می گیرند.

نگرانی در مورد امنیت بسیار گسترده است زیرا مجلهای از TNS دریافت که حدود۷۴٪ از کاربران نگرانی های امنیتی در مورد این نوع پرداخت دارند و اذعان کردند که بخاطر مسائل امنیتی ممکن است از این نوع پرداخت بطور کلی صرفه نظر کنند. اما گذشته از اینها، آینده بلندگوهای هوشمند امیدوار کننده به نظر می رسد زیرا نامهای بزرگی مانند Amazon ، Google و Apple برای ساخت اسپیکرهای هوشمند پیشرفته خود در حال سرمایه گذاری میباشند. علاوه بر این، آمار ها همچنین نشانگر آینده ای روشن برای پرداخت از طریق بلندگوهای هوشمند میباشد. BI تخمین زده است که استفاده از بلندگوهای هوشمند از ۱۸.۴ میلیون کاربر در سال ۲۰۱۷ به سرعت به رقم چشمگیر ۷۷.۹ میلیون کاربر تا سال ۲۰۲۲ افزایش یابد.

فراهم سازی امنیت بالا توسط هوش مصنوعی (AI) و یادگیری ماشینی (Machine Learning)

هر موقع که بحث پرداخت به میان میآید، امنیت تبدیل به مهمترین عنصر میشود. مردم همیشه ترجیح می دهند از روشی استفاده کنند که امنیت بالایی دارد. به همین دلیل است که فناوریهای پرداخت بدون ایجاد امنیت بالا قادر به پیشرفت نیستند.

بانک ها همه روزه اطلاعات مشتری و اطلاعات پرداخت زیادی دریافت می کنند. آنها برای شناسایی همه تهدیدات احتمالی در عرض چند ثانیه از فناوری یادگیری ماشینی(Machine Learning) کمک میگیرند.

برای دستیابی به هوش مصنوعی، یادگیری ماشینی اولین قدمی است که باید بردارید. بانکها بطور مداوم نرم افزار بانکی خود را با تراکنشهای متفاوت و جدید تغذیه و پُر می کنند. این نرم افزار مجموعهی محدودی از معاملات را بعنوان نمونه برداشته و یاد می گیرد که معاملات تقلبی را در همان لحظه تشخیص دهد. همین که این نرم افزار معاملات بیشتر و بیشتری را دریافت می کند، هر دفعه در شناسایی معاملات تقلبی بهتر عمل میکند.

یک نمونه هنگامی است که شما از بانک خود متنی دریافت می کنید که می پرسد آیا معامله توسط شما انجام شده یا تقلبی بوده است. این اخطار به کاربر و بانک کمک می کند تا از بروز حادثه جلوگیری کنند. طبیعتا هیچ انسانی این متن را برای شما ارسال نمی کند و در واقع یک نرم افزار یادگیری ماشینی است که تمامی این متن ها را برای شما ارسال می کند.

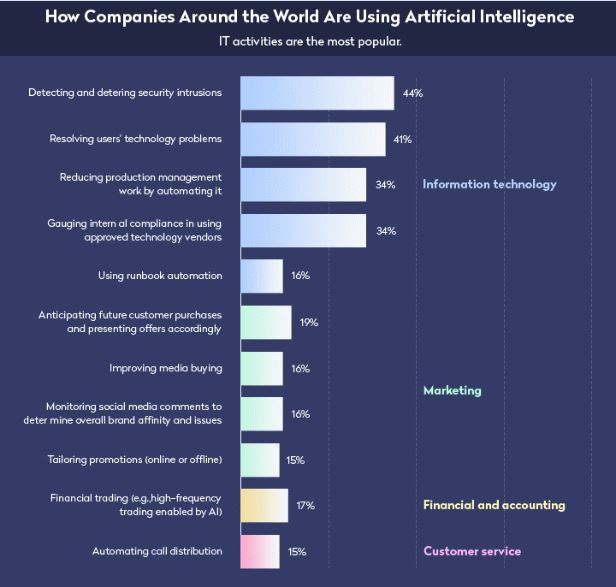

چگونه شرکت های دنیا از هوش مصنوعی استفاده میکنند؟

۱.تشخیص و جلوگیری از بروز مسائل امنیتی ۴۴٪

۲.رفع مشکلات فنی کاربران ۴۱٪

۳.کاهش افراد برای مدیریت کالا با خودکارسازی آنان ۳۴٪

۴.استفاده در (RBA) یا اتوماسیون شرح وظایف ۱۶٪

۵.پیش بینی خرید های احتمالی بعدی مشتریان و ارائه محصولات مشابه ۱۹٪

۶.بهبود تبلیغات رسانهای ۱۶٪

۷.مانیتورینگ کامنتهای رسانههای اجتماعی برای بررسی پیوستگیهای تجاری و یا مشکلات ۱۶٪

۸.تبلیغات سازگار(با اقشار مختلف) ۱۵٪

۹.مبادلات مالی ۱۷٪

۱۰.اوپراتورهای تلفنی ۱۵٪

پرداخت بدون تماس

پرداخت های بدون تماس یکی دیگر از روش های پرداخت است که شما در سال ۲۰۲۰ به سرعت شاهد رشد آن خواهید بود. همانطور که از نام آن پیداست، پرداخت بدون تماس اجازه می دهد تا مشتریان با تکان دادن تلفن هوشمند خود جلوی کارتخوان، عمل پرداخت را انجام دهند. این روش به مراتب سریعتر و راحت تر از درج کارت است.

پرداختهای بدون تماس همچنین سریع تر و ایمن تر از فناوری PIN هستند زیرا داده های رمزگذاری شده را به صورت آنی به دستگاه منتقل می کند.

بسیاری از شرکت ها مانند سامسونگ ، اپل و گوگل در حال حاضر سیستم پرداختی بدون تماس خود را به ترتیب، یعنی سامسونگ پِی ، اپل پِی و گوگل پِی دارند. برای پرداخت تنها کاری که مشتری باید انجام دهد این است که به سادگی برنامه مخصوص را دانلود کرده، کارت را با وارد کردن جزئیات کارت اضافه کند و سپس تلفن خود را در مقابل ریدِر یا کارتخوان تکان دهند.

پرداخت های بدون تماس با فناوری NFC امکان پذیر است. به همین خاطر است که همچنین آنرا پرداخت NFC مینامند.

پرداخت های NFC در بسیاری از کشورها استفاده می شود. برای مثال در چین از آن به عنوان پرداخت در حمل و نقل عمومی استفاده می شود.

همچنین در لندن از پرداخت NFC در ایستگاه های اتوبوس و مترو استفاده می شود. در ژاپن از این فناوری در مورد کارتهای شناسایی استفاده می شود.

امور مالی انگلیس که نمایندگی برخی موسسات مالی و بانکها را عهده دار است پیش بینی کرده است که حدود ۳۶٪ از کل پرداخت ها تا سال ۲۰۲۷ از طریق پرداخت بدون تماس NFC انجام خواهد شد.

کیف پول های موبایلی

طبق گزارشی از RetailDive، در سال ۲۰۱۹حدود ۲.۱ میلیارد مشتری از کیف پولهای موبایلی استفاده می کنند و این رقم در سال ۲۰۲۰ رو به افزایش است. یک کیف پول موبایلی چیزی جز یک برنامه کاربردی تلفن همراه که همان کارایی کیف پول واقعی را دارد نیست. با کمک کیف پول موبایلی می توانید برای سایر کاربران پول ارسال کرده، از آنان پول دریافت کنید و یا در داخل آن پول ذخیره کنید. گذشته از این کاربران همچنین با کمک کیف پول موبایلی می توانند قبض آب، برق، گاز را پرداخت کرده، بلیط خریداری کنند، جایزه بگیرند و مواردی از این دست را انجام دهند.

شرکت های بزرگی مانند اپل، سامسونگ و گوگل کیف پول موبایلی خود را دارند. اگرچه، تمام این کیف پولها دارای برند و مختص خود کمپانی هستند. در سال های آینده، شرکت های بیشتری سعی خواهند کرد کیف پول مختص برند خود را ایجاد کنند.

شرکت ها می توانند به راحتی با کمک یک کیف پول موبایلی میزان مصرفی مشتری را ارزیابی کنند. در یک کیف پول موبایلی چندین نفر ایفای نقش میکنند. برای مثال، یک کیف پول موبایلی توسط شرکتی، برای مثال گوگل ایجاد میشود. سپس کارت های وفاداری و کارت های اعتباری توسط برخی شرکت دیگر ایجاد می شوند. همچنین تعداد زیادی از بازرگانان از همان کیف پول گوگل استفاده می کنند.

به زبان ساده تر، یک کیف پول موبایلی از اجزای مختلفی تشکیل شده که در ارائه خدمات پرداخت آسان، سریع و بدون وجه نقد، با هم تعامل می کنند.

نتیجه گیری

آینده متعلق به پرداخت های دیجیتالی خواهد بود. در سالهای آینده شاهد انتقال روشهای پرداخت از وجه نقد به روشهای پرداخت دیجیتال خواهیم بود. قبل از پایان این انتقال، بسیاری از روندهای جدید ظاهر شده و از بین خواهند رفت. این روندها نقش مهمی در شکل دادن به روشهای پرداخت آینده ما دارند. بسیاری از روندهای ذکر شده نیز در این فرآیند نقش اصلی را ایفا می کنند اما چگونگی آن را تنها زمان مشخص خواهد کرد.