بحث داغ این روزهای بورس کشور عرضه و پذیره نویسی ETF هایی در حوزه های مختلف میباشد،برای شناخت بیشتر ETF ها به بررسی سابقه و ETF های موجود در حوزه بین الملل میپردازیم تا بیشتر با ماهیت این صندوق های نوپا در داخل کشور آشنا بشویم، که چندین سال حضوری موفق در حوزه های جهانی داشته است.

-

etf چیست؟

-

میزان سرمایه گذاری در ETF ها

-

انواع ETF ها

-

نمونه های واقعی از ETF

-

مزایا و معایب ETF ها

-

ETF های با مدیریت فعال

-

ETFهای شاخص محور

-

سود سهام و ETFها

-

ETFها و مالیات

-

تاثیر ETFها بر بازار

-

عرضه و بازخرید ETF

-

ویدئو معرفی ETF

ETF چیست؟

ETF ها نوعی اوراق هستند که شامل مجموعه ای از اوراق مانند سهام میشوند که تحت تاثیر شاخص عمل میکنند.

ETF ها از بسیاری جهات شبیه به صندوق مشترک هستند، اما با این حال در لیست بورس گنجانده شدهاند و معاملات سهام ETF ، درست مثل سهام عادی، در طول روز انجام میشوند.

نمونه بارز آن SPDR S&P 500) ETF) است که شاخص S&P 500 را دنبال می کند. ETF ها می توانند شامل انواع سرمایه گذاری ها از جمله سهام، کالاها، اوراق قرضه یا ترکیبی از انواع سرمایه گذاری ها بشوند. صندوق سرمایه گذاری قابل معامله در بورس یا همان ETF یک اوراق قابل فروش است، بدان معنی که دارای یک قیمت ثانوی میباشد که اجازه می دهد تا به راحتی خرید و فروش شود.

نکات کلیدی

• ETF نوعی سبد اوراق است که مانند سهام در بورس معامله میشوند

• قیمت سهم ETF با خرید و فروش ETF در کل روز بالا و پایین میرود. این امر متفاوت از صندوق مشترک است که فقط یک بار در روز پس از بسته شدن بازار معامله میشود.

• ETF ها می توانند شامل انواع سرمایه گذاریها از جمله سهام، کالاها یا اوراق باشند. برخی از آنها فقط هلدینگ های داخل کشور را شامل شده، و برخی دیگر بین المللی هستند.

• ETF ها نسبت به خرید سهام بصورت جداگانه کم هزینه تر و کارمزد کارگزاری کمتری دارند.

ETF، صندوق سرمایه گذاری قابل معامله خوانده میشود زیرا همانند سهام در بورس معامله میشود. قیمت سهام ETF با خرید و فروش سهام در بازار، در طول روز معاملاتی تغییر خواهد کرد. این برخلاف صندوق مشترک است که در بورس معامله نمی شود و فقط یک بار در روز پس از بسته شدن بازارها معامله می شود.

میزان سرمایه گذاری در ETF ها

حجم دلار سرمایه گذاری شده در ETF ها به تریلیون در سرتاسر دنیا:

ETF نوعی صندوق است که به جای یک دارایی، مانند سهام، چندین دارایی اصلی را در اختیار دارد. از آنجا که چندین دارایی در ETF وجود دارد، می توانند یک انتخاب محبوب برای متنوع سازی باشند.

ETF می تواند صدها یا هزاران سهام در صنعت های مختلف داشته باشد، یا می تواند به یک صنعت یا بخش خاص اختصاص یابد. به عنوان مثال ، ETF های متمرکز در بانکداری شامل سهام بانک های مختلف در سراسر این صنعت می شوند.

انواع ETF ها

انواع مختلفی از ETF در اختیار سرمایه گذاران قرار دارد که می تواند برای تولید درآمد، سفته بازی، افزایش قیمت و برای خنثی کردن یا تا حدی جبران ریسک در سبد یا پرتفوی سرمایه گذار استفاده شود.

در ادامه چند مثال از انواع ETF را باهم میبینیم.

• ETF های اوراق قرضه ممکن است شامل اوراق قرضه دولتی، اوراق بهادار شرکت ها و اوراق بهادار دولتی و محلی باشد که اوراق شهری نامیده میشوند.

• ETF های صنعتی، صنعت خاصی مانند فناوری، بانکی یا بخش نفت و گاز را دنبال می کنند.

• ETF های کالا در کالاهایی از جمله نفت خام یا طلا سرمایه گذاری می شوند.

• ETF های ارزی در ارزهای خارجی مانند یورو یا دلار کانادا سرمایه گذاری می شوند.

• ETF های معکوس با فروش استقراضی سهام سعی در کسب سود حاصل از کاهش قیمت سهام دارند. فروش استقراضی به معنای فروش سهام و انتظار برای کاهش در ارزش و خرید مجدد آن با قیمت کمتر میباشد.

سرمایه گذاران باید آگاه باشند که بسیاری از ETF های معکوس، اوراق قابل معامله در بورس (ETN) هستند و ETF های واقعی نیستند. ETN یک اوراق قرضه است اما مانند سهام معامله می شود و توسط نهادهایی مانند بانک حمایت می شود. حتماً با کارگزار خود بررسی کنید تا مشخص شود آیا ETN متناسب با سبد خرید یا پورتفوی شما است یا خیر.

نمونه های واقعی از ETF

در ادامه نمونه هایی از ETF های محبوب امروز در بازار جهانی وجود دارد. برخی ETF ها شاخصی از سهام را دنبال می کنند که موجب ایجاد یک پرتفوی گسترده میشود. و برخی دیگر صنایع خاص را هدف قرار می دهند.

• (SPDR S&P 500 (SPY: قدیمی ترین و شناخته شده ترین ETF شاخص S&P 500 را دنبال میکند.

• (iShares Russell 2000 (IWM: شاخص Russell 2000 small-cap را دنبال می کند.

• (Invesco QQQ (QQQ: شاخص Nasdaq 100 را نشان میدهد که معمولا دارای سهام عرصه تکنولوژی را شامل میشود.

• (SPDR Dow Jones Industrial Average (DIA: سی (۳۰) سهام DIA را نشان می دهد

• ETFهای بخشهای مختلف: صنایع مستقل مانند نفت (OIH) ، انرژی (XLE) ، خدمات مالی (XLF) ، REITs (IYR) ، Biotech (BBH) را دنبال کنید.

• ETF های کالا: بازارهای کالایی از جمله نفت خام (USO) و گاز طبیعی (UNG) را نشان میدهد.

• ETF های با پشتوانه فیزیکی: سهام طلای (SPDR (GLD و (iShares Silver Trust (SLV شمش های طلا و نقره را در صندوق نگه میدارند.

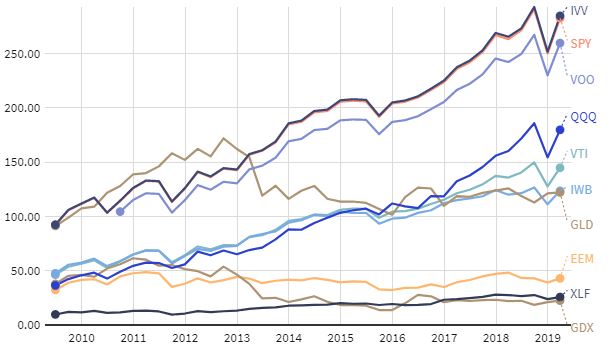

سهم سه ماهه ۱۰ ETF محبوب ، در بازه بین ۲۰۰۹ تا ۲۰۱۹ در تصویر زیر مشاهده میکنیم.

مزایا و معایب صندوق های etf

ETF ها هزینه متوسط پایین تری را ارائه می دهند زیرا برای یک سرمایه گذار هزینه زیادی دارد که بخواهد تمام سهام موجود در یک سبد ETF را بصورت جداگانه بخرد.

سرمایه گذاران فقط نیاز به انجام یک معامله برای خرید و یک معامله برای فروش دارند که خود منجر به کمتر شدن کارمزدهای کارگزاری می شود زیرا تنها معامله هایی معدود از طرف سرمایه گذاران انجام می شود. کارگزاران به طور معمول برای هر معامله کارمزد دریافت می کنند. اما برخی کارگزاران هیچ کارمزدی را برای معامله ETF های کم هزینه، برای کاهش هرچه بیشتر هزینه سرمایهگذار در نظر نمیگیرند.

نسبت هزینه ETF، هزینه عملیاتی و مدیریت صندوق میباشد. از آنجایی که ETFها شاخص را دنبال میکنند هزینه کمتری دارند. برای مثال اگر ETF شاخص S&P 500 را دنبال کند، ممکن است شامل تمامی ۵۰۰ سهام S&P شود که آن را به یک صندوق با مدیریت منفعل(غیر فعال) تبدیل می کند و زمان کمتری نیز صرف میشود. اگرچه، همه ETF ها، شاخص های منفعل یا غیر فعال را دنبال نمیکنند.

مزایا:

• دسترسی به بسیاری سهام در صنایع مختلف

• نسبت هزینه و کارمزد کارگزاری کمتر

• مدیریت ریسک از طریق متنوع سازی

• ETF وجود دارند که بر صنایع هدفمند متمرکز هستند

معایب:

• ETF های با مدیریت فعال هزینه بیشتری دارند

• تنوع محدود ETF ها بدلیل تمرکز بر صنایع واحد

• عدم نقدشوندگی مانع انجام معاملات میشود

ETF های با مدیریت فعال

همچنین ETF های با مدیریت فعال وجود دارند، جایی که مدیران پرتفوی بیشتر در خرید و فروش سهام شرکت ها و تغییر سهام داخل صندوق مشارکت می کنند. به طور معمول، صندوقهای با مدیریت فعال، نسبت هزینه بالاتری از ETF های منفعل دارند. بسیار مهم است که سرمایه گذاران تشخیص دهند که صندوق چگونه مدیریت شود، چه به صورت فعال و چه غیر فعال، نسبت هزینه به دست آمده و هزینه ها را در مقابل نرخ بازده سبک سنگین کنند تا اطمینان حاصل شود که ارزشش را دارد.

در تصویر زیر حجم سرمایه گذاری شده در صندوق های فعال و غیر فعال بین سال های ۲۰۰۸ تا ۲۰۱۸ به تریلیون دلار مشاهده میکنید.

ستون آبی رنگ صندوق های فعال و ستون های سبز رنگ صندوق های غیر فعال را نشان میدهد.

ETFهای شاخص محور

ETF شاخص محور برای سرمایه گذاران تنوع صندوق شاخص را فراهم کرده و همچنین توانایی فروش استقراضی، خرید اهرمی سهام و همچنین خریداری تنها یک سهم را از آنجایی که محدودیت حداقل سپرده وجود ندارد به آنها میدهد. اگرچه همه ETF ها به یک اندازه متنوع نیستند. برخی ممکن است متمرکز در یک صنعت یا گروه کوچکی از سهام یا دارایی هایی باشند که با یکدیگر همبستگی بالایی دارند.

سود سهام و ETFها

ETF ها با افزایش و کاهش قیمت سهام و از شرکتهایی که سود سهام پرداخت می کنند به سرمایه گذاران سود میدهند. سود سهام بخشی از درآمد اختصاص یافته یا پرداخت شده توسط شرکتها به سرمایه گذاران برای نگهداری سهام خود است. سهامداران ETF مشمول بخشی از سود، مانند سود حاصل از بهره یا پرداخت شده بوده و در صورت انحلال صندوق، ممکن است ارزش باقی مانده را دریافت کنند.

ETF ها و مالیات

ETF نسبت به صندوق مشترک از نظر مالیات کارآمدتر است زیرا بیشتر خرید و فروش از طریق معامله صورت می گیرد ، هر بار که یک سرمایه گذار مایل به فروش باشد نیازی به بازپرداخت سهام، یا هر بار که یک سرمایه گذار مایل به خرید باشد نیاز به صدور سهام جدید ندارد. بازپرداخت سهام یک صندوق می تواند بدهی مالیاتی را در پی داشته باشد، بنابراین لیست کردن سهام در بورس می تواند هزینه های مالیاتی را پایین نگه دارد. در مواردی از قبیل صندوق مشترک، هر بار که یک سرمایه گذار سهام خود را بفروشد، آن را به صندوق می فروشد که موجب بدهی مالیاتی شده و باید توسط سهامداران صندوق پرداخت شود.

تاثیر ETFها بر بازار

از آنجا که ETF ها بیش از پیش در بین سرمایه گذاران رواج یافته است، بسیاری از صندوق های جدید ایجاد شده اند که منجر به حجم معاملات پایین برای برخی از آنها شده است.

این امر میتواند منجر به این شود که سرمایه گذاران نتوانند سهام ETF با حجم را خرید و فروش کنند. نگرانی هایی در مورد نفوذ ETF ها در بازار وجود دارد و اینکه آیا تقاضا برای این نوع صندوق ها میتواند موجب تورم ارزش سهام شده و حبابی شکننده ایجاد کند. برخی از ETF ها به مدلهای پرتفوی متکی هستند که در شرایط مختلف بازار آزمایش نشده اند و از این رو می توانند منجر به ورود و خروج بیش از حد وجه از صندوق شده که تأثیر منفی بر ثبات بازار دارد. از زمان بحران مالی، ETF ها نقش مهمی در سقوط ناگهانی بازار و بی ثباتی آن ایفا کرده اند. مشکلات مربوط به ETF ها در واقع عامل مهمی در سقوط ناگهانی و افت بازار در ماه مه ۲۰۱۰، آگوست ۲۰۱۵ و فوریه ۲۰۱۸ بود.

عرضه و بازخرید ETF

عرضه سهام ETF از طریق مکانیسمی موسوم به عرضه و بازخرید انجام می شود، که شامل سرمایه گذاران بزرگ است که سهامداران مجاز یا AP نام دارند.

عرضه

هنگامی که ETF میخواهد سهام اضافی صادر میکند، AP یا سهام داران مجاز، سهامی را از شاخص، بعنوان مثال شاخص S&P 500 خریداری میکنند، و آنها را به ETF، با یک قیمت برابر، برای ETF جدید فروخته یا مبادله میکنند. ، AP سهام ETF را در بازار برای سود به فروش می رساند. در نتیجه، سهام داران مجاز، سهام ETF را در بازار برای سود به فروش می رسانند. روند فروش سهام توسط سهام داران مجاز به اسپانسر ETF، در ازای سهام در ETF، عرضه نامیده می شود.

عرضه هنگام معامله سهام با قیمت ممتاز

یک ETF را تصور کنید که در سهام S&P 500 سرمایه گذاری شده و هنگام بسته شدن بازار ۱۰۱ دلار قیمت داشته باشد. اگر ارزش سهامی که ETF در اختیار دارد به ازای هر سهم ۱۰۰ دلار ارزش داشته باشد، پس قیمت ۱۰۱ دلار این صندوق با قیمت ممتاز نسبت به خالص ارزش دارایی صندوق (NAV) معامله می شود. NAV یک مکانیسم حسابداری است که ارزش کلی دارایی ها یا سهام موجود در ETF را تعیین می کند.

یک شرکت کننده مجاز مایل است تا قیمت سهم ETF را با خالص ارزش دارایی صندوق به تعادل بازگرداند. برای انجام این کار، سهامداران مجاز، سهام خود را که ETF می خواهد در پرتفوی خود از بازار نگهداری کند خریداری کرده و در ازای سهام ETF آنها را به صندوق می فروشد. در این مثال، سهامداران مجاز اقدام به خرید سهام در بازار آزاد به ارزش ۱۰۰ دلار برای هر سهم می کند اما سهام ETF را که با قیمت ۱۰۱ دلار برای هر سهم در بازار آزاد تجارت می شود، خریداری می کند. این فرآیند عرضه خوانده میشود و تعداد سهام ETF را در بازار افزایش می دهد. اگر همه موارد دیگر یکسان باقی بمانند، افزایش تعداد سهام موجود در بازار، قیمت ETF را کاهش می دهد و سهام را با خالص ارزش دارایی صندوق برابر میکند.

بازخرید

در مقابل ، یک سهامدار مجاز همچنین سهام ETF را در بازار آزاد خریداری می کند. سپس آن سهامدار مجاز در ازای سهام مجزا که سهامدار مجاز می تواند در بازار آزاد بفروشد، این سهام را به اسپانسر ETF می فروشد. در نتیجه ، تعداد سهام ETF از طریق فرآیندی به نام بازخرید کاهش می یابد. میزان بازخرید و عرضه منوط به بحث تقاضا در بازار، و اینکه آیا ETF با قیمت پایین یا ممتاز به ارزش دارایی های صندوق معامله می شود یا خیر، میباشد.

عرضه هنگام معامله سهام با قیمت پایین

یک ETF را تصور کنید که مالکیت سهام در شاخص small-cap Russell 2000 را دارا بوده و در حال حاضر با ۹۹ دلار در هر سهم معامله می شود. اگر ارزش سهامی که ETF در صندوق دارد ۱۰۰ دلار به ازای هر سهم باشد، پس ETF با قیمت پایین تری نسبت به NAV یا خالص ارزش دارایی معامله می شود.

برای بازگرداندن قیمت سهام ETF به خالص ارزش دارایی خود ، یک سهامدار مجاز می تواند سهام ETF را در بازار آزاد خریداری کند و در ازای سهام زیر مجموعه پرتفوی آنها را به ETF بازگرداند. در این مثال، سهامدار مجاز می تواند در ازای سهام ETF که با قیمت ۹۹ دلار خریداری کرده است، مالکیت سهام به ارزش ۱۰۰ دلار را خریداری کند. این فرآیند بازخرید نامیده می شود و باعث کاهش عرضه سهام ETF در بازار می شود. هنگامی که عرضه سهام ETF کاهش یابد ، قیمت باید افزایش یابد و به NAV با خالص ارزش دارایی آن نزدیک شود.

ویدئو معرفی صندوق های etf

حال باهم مطالب گفته شده را به صورت خلاصه در ویدئو زیر مرور میکنیم :